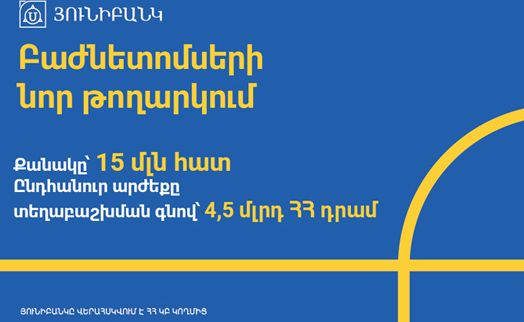

ԵՐԵՎԱՆ, 12 մայիսի./ԱՌԿԱ/. «Յունիբանկ» ԲԲԸ-ն իրականացնում է բաժնետոմսերի նոր թողարկում: Հրապարակային առաջարկի արդյունքում բանկը նախատեսում է տեղաբաշխել 15 մլն ոչ փաստաթղթային սովորական բաժնետոմս, որոնց ընդհանուր արժեքը տեղաբաշխման գնով կազմում է 4.5 մլրդ ՀՀ դրամ, հաղորդում է Յունիբանկի մամուլի ծառայությունը:

Բաժնետոմսերը ձեռքբերելու համար անհրաժեշտ է այցելել Յունիբանկի գլխամասային գրասենյակ կամ 54 մասնաճյուղերից մեկը: Բաժնետոմսերի նվազագույն փաթեթը, որը կարելի է ձեռքբերել, կազմում է 1 000 200 դրամ:

Բաժնետոմսերը կարող են ձեռքբերել ինչպես ֆիզիկական, այնպես էլ իրավաբանական անձինք: Շուկա ստեղծողն է «Արմբրոկ» ընկերությունը: Բաժնետոմսերի ցուցակումը տեղի կունենա Հայաստանի ֆոնդային բորսայում, ինչը մեծացնում է բաժնետոմսերի գրավչությունը, քանի որ արժեթղթերից ստացված եկամուտը չի հարկվում:

Բաժնետոմսերի նոր թողարկմամբ՝ Յունիբանկը շարունակում է ժողովրդական բանկ դառնալու իր ռազմավարությունը` ներգրավելով հասարակության լայն շերտերը բանկի կառավարմանը և այդպիսով դարձնելով այն ավելի արդյունավետ և թափանցիկ: Կայուն և վստահելի բանկի բաժնետոմսը խնայողությունների ներդրման ևս մեկ երկարաժամկետ և շահավետ հնարավորություն է:

Այսօր Յունիբանկն ունի ավելի քան 180 բաժնետեր: Յունիբանկի բաժնետոմսերի սեփականատերերի համար գործում են սպասարկման արտոնյալ պայմաններ. 25% զեղչ սակագնային ծառայությունների համար, ավանդների ավելի բարձր տոկոսադրույք, վարկավորման ավելի շահավետ պայմաններ:

Հրապարակային առաջարկի վերաբերյալ Ազդագիրը ՀՀ Կենտրոնական բանկի կողմից գրանցվել է 03.05.2023թ.-ին ՀՀ ԿԲ թիվ 1/226Ա որոշման համաձայն: Ներդրողը կարող է ձեռքբերել Ազդագիրը և Ազդագրին կից ներկայացվող փաստաթղթերը թղթային տարբերակով «Յունիբանկ» ԲԲԸ-ի գլխամասային գրասենյակում և մասնաճյուղերում, իսկ էլեկտրոնային պատճենը` բանկի ինտերնետային կայքում` www.unibank.am

Բաժնետոմսերի հրապարակային առաջարկը ﬔկնարկել է Ազդագրի՝ Կենտրոնական բանկի կողﬕց գրանցմանը հաջորդող 3-րդ աշխատանքային օրը և տևելու է մինչև 22 աշխատանքային օր: Տեղաբաշխումը սկսելու օրը կհրապարակվի բանկի կայքում տեղաբաշխման օրվանից առնվազն 3 աշխատանքային օր առաջ:

Ընդհանուր առմամբ, Յունիբանկն իրականացրել է բաժնետոմսերի 6 թողարկում: 2022թ.-ին Յունիբանկը ճանաչվել է Բաժնետոմսերի լավագույն տեղաբաշխող` Բորսայի կորպորատիվ արժեթղթերի տեղաբաշխման համակարգով:

2022թ.-ի արդյունքներով Յունիբանկը գրանցել է դրական ֆինանսական արդյունքներ գործունեության բոլոր հիմնական ուղղություններով և ապահովել մոտ 4.4 մլրդ դրամի շահույթ:

2022թ.-ին Յունիբանկը սպառողական վարկերի քանակով զբաղեցրել է առաջատար դիրք:

Բանկի private banking-ը՝ Յունիբանկ Պրիվեն, ճանաչվել է լավագույնը Հայաստանում՝ ըստ Euromoney Global Private Banking Awards 2023-ի:

Յունիբանկը վերահսկվում է ՀՀ կենտրոնական բանկի կողմից:–0–