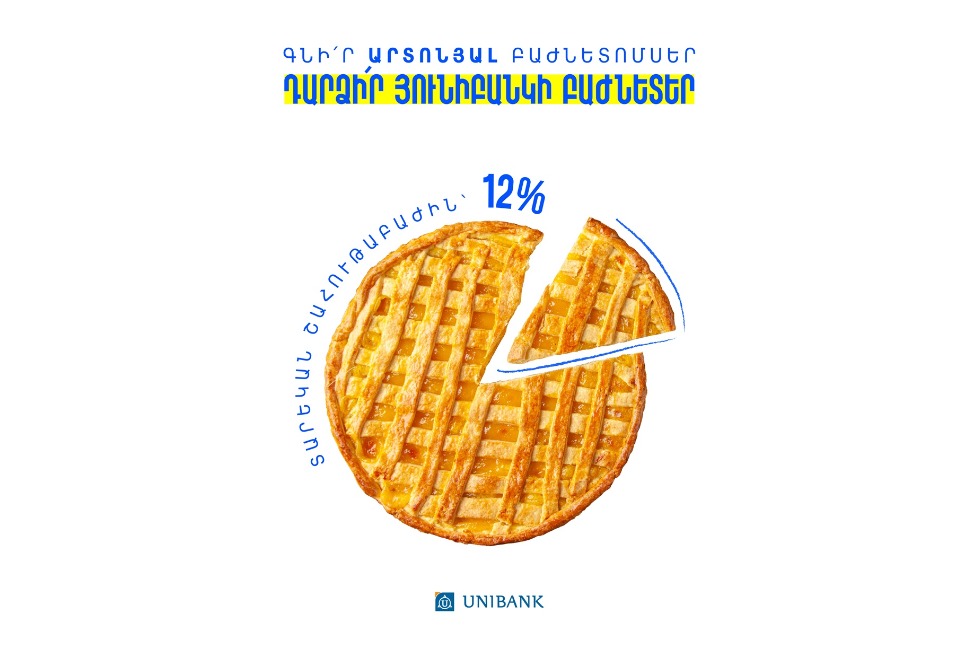

ԵՐԵՎԱՆ, 14 օգոստոսի․/ԱՌԿԱ/․ Յունիբանկը հայտարարում է Գ դասի փոխարկելի արտոնյալ բաժնետոմսերի նոր թողարկման մասին՝ տարեկան 12% հաստատագրված շահութաբաժնով։ Թողարկման ծավալը կազմում է 1.5 միլիարդ ՀՀ դրամ։ Բաժնետոմսերի տեղաբաշխումը նախատեսվում է ավարտել մինչև 2025 թվականի նոյեմբերի 7-ը, հաղորդում է Յունիբանկի մամուլի ծառայությունը։

Արտոնյալ բաժնետոմսեր կարող են ձեռք բերել՝ ինչպես ֆիզիկական, այնպես էլ՝ իրավաբանական անձինք։ Մեկ բաժնետոմսի անվանական արժեքը 390 դրամ է։ Նվազագույն ներդրման չափը՝ 1 միլիոն դրամ։

Ավանդների տոկոսադրույքների նվազման ֆոնին ներդրողները ցուցաբերում են մեծ հետաքրքրություն հուսալի ներդրումային գործիքների նկատմամբ։ Յունիբանկի արտոնյալ բաժնետոմսերն անհատ և կորպորատիվ ներդրողներին հնարավորություն են տալիս դիվերսիֆիկացնել իրենց ներդրումային պորտֆելը և ստանալ բարձր եկամուտ:

Տեղաբաշխումից հետո բաժնետոմսերը կցուցակվեն Հայաստանի ֆոնդային բորսայում (AMX), ինչը ներդրումներն ավելի գրավիչ է դարձնում, քանի որ արժեթղթերից ստացված եկամուտը չի հարկվում:

Որպես շուկա ստեղծող հանդես է գալիս «Արմբրոկ» ընկերությունը։

Յունիբանկը շարունակում է ապահովել կայուն աճ և լինել Հայաստանի ֆոնդային շուկայի առաջատար մասնակիցներից մեկը։ Մինչ օրս բանկն իրականացրել է բաժնետոմսերի՝ 8, այդ թվում՝ 2 արտոնյալ թողարկում։ Մինորիտար բաժնետերերին բաժին է ընկնում բանկի կապիտալի մոտ 20%-ը։

Յունիբանկը հետևողականորեն իրականացնում է շահութաբաժնային քաղաքականություն՝ ապահովելով վճարումներ՝ ինչպես արտոնյալ, այնպես էլ՝ սովորական բաժնետոմսերի գծով։ 2023 թվականի արդյունքներով՝ շահութաբաժինների վճարմանն ուղղվել է ընդհանուր առմամբ 4.6 միլիարդ դրամ։ 2024 թվականի արդյունքներով՝ շահութաբաժինների չափը գրեթե կրկնապատկվել է և կազմել 8.2 միլիարդ դրամ:

2025 թվականի առաջին կիսամյակի արդյունքներով՝ Յունիբանկը ցուցաբերել է կայուն աճ. շահույթը կազմել է 4.8 միլիարդ դրամ, կապիտալը՝ 53 միլիարդ դրամ։ Ակտիվներն աճել են 27 միլիարդ դրամով և կազմել 364 միլիարդ դրամ, պարտավորությունները՝ 19 միլիարդ դրամով՝ հասնելով 311 միլիարդ դրամի։

Բանկի վարկային պորտֆելի որակի և շահութաբերության զգալի բարելավմամբ պայմանավորված՝ Moody’s-ը բարձրացրել է Յունիբանկի ավանդների երկարաժամկետ վարկանիշները մինչև B1 մակարդակ, հեռանկարը՝ կայուն:

Գ դասի փոխարկելի արտոնյալ բաժնետոմսերի Ազդագիրը ՀՀ ԿԲ կողմից գրանցվել է 06.08.2025-ին՝ ՀՀ ԿԲ թիվ 1/265 Ա որոշման համաձայն, և հասանելի է www.unibank.am կայքում: